vert à l’extérieur, orange à l’intérieur

l’emergence des fonds monétaires sur bitcoin

Théo Mogenet

EN

FR

-

Ce document est émis par Axiom Venture Partners Limited ("Axiom"), un représentant désigné de Kingsway Capital Partners Limited. Kingsway Capital Partners Limited ("Kingsway") est autorisée et réglementée par l'Autorité de conduite financière du Royaume-Uni ("FCA"). Axiom ne propose pas de conseils en investissement ni ne fait de recommandations concernant la pertinence de ses produits. Cette communication ne constitue pas une offre d'achat ou de vente de parts ou d'intérêts dans un quelconque fonds. Rien dans ces documents ne doit être interprété comme une recommandation d'investir dans un fonds ou comme un conseil juridique, réglementaire, fiscal, comptable, financier ou autre. Les investisseurs potentiels devraient consulter leur propre conseiller financier indépendant.

Les performances passées ne sont pas nécessairement un indicateur des performances futures. Axiom a pris toutes les précautions raisonnables pour s'assurer que les informations contenues dans ce document soient exactes au moment de la publication, cependant, Axiom ne garantit pas l'exactitude des informations fournies. Bien que de nombreuses réflexions exprimées dans ce document soient présentées de manière factuelle, la discussion ne reflète que les croyances et opinions d'Axiom concernant les marchés financiers dans lesquels elle investit des actifs de portefeuille conformément à ses stratégies d'investissement, et ces croyances et opinions sont sujettes à changement à tout moment.

Introduction

Le pouvoir transformateur du Bitcoin en tant que technologie d'épargne est désormais largement reconnu. Aucune autre classe d'actifs dans l'histoire n'a été capable de rivaliser avec ses rendements à long terme, soutenus par la combinaison unique de la rareté du Bitcoin et de l'engagement de ses détenteurs à l'accumulation de long terme.

Lors d'une récente interview, l'investisseur de renom Stanley Druckenmiller a partagé une idée tirée de Paul Tudor Jones II, qui illustre parfaitement cette dynamique : lorsque le prix du Bitcoin est passé de 17 000 $ à 3 000 $, 86 % de ceux qui l'avaient acquis à son sommet ne l'ont pas vendu. (1) Cette mentalité résolue du "hodl" est empiriquement validée par le graphique des « hodl waves », une représentation graphique de l'offre de Bitcoin catégorisée par la durée de détention.

Figure 1 - Bitcoin HODL wave

Ce graphique montre la réduction progressive de l'offre en circulation à mesure que les détenteurs à long terme envoient leur coin en cold storage. Ce processus explique en partie l'appréciation du Bitcoin, mais aussi sa volatilité caractéristique, car un tel afflux de capital dans un actif à offre fixe conduit naturellement à des variations de prix marquées. (2)

Cette dynamique générale fait du Bitcoin, à la fois le meilleur moyen d'épargne jamais inventé, mais aussi une piètre solution pour stocker des soldes de trésorerie à court terme. Que ce soit pour les particuliers ou les entreprises, il est déconseillé de conserver de la trésorerie de court terme en Bitcoin en raison de cette volatilité. Même les entreprises n'acceptant que le Bitcoin reconnaissent la nécessité de détenir de la monnaie fiat pour faire face aux incertitudes des opérations quotidiennes.

Cela dit, je crois que malgré cette importante volatilité, il existe un scénario plausible de moyen/long terme dans lequel Bitcoin absorbe ces soldes de trésorerie, et ce, avant même d’obtenir le statut d’unité de compte. Cela peut sembler contradictoire à première vue. Cependant, je crois qu'en introduisant le Bitcoin dans une structure d'incitation imparfaite et en mettant en évidence certaines de ses propriétés, une solution convaincante émerge, incitant les détenteurs de soldes de trésorerie à contribuer activement à l'adoption du Bitcoin.

Cet article explore cette intrigante perspective. Il commence par disséquer les défis auxquels sont confrontés les détenteurs de soldes de trésorerie. Ensuite, il montre comment Bitcoin peut offrir une solution de dépôt supérieure aux alternatives existantes. Enfin, il s’agira de conclure par un examen des prototypes actuels de fonds monétaires Bitcoin et un aperçu des conceptions alternatives pour ce genre de produits. Tout au long de l’article, j’éviterais d’adopter l’habitude fréquente dans les milieux DeFi qui consiste à présenter ce genre de produits comme "essentiellement sans risque" (3), pour plutôt mettre en évidence les compromis complexes inhérents à la conception des types de produits discutés.

I.

trouver la stabilité au milieu d’une mer d'incertitude

Selon la théorie économique, les agents économiques détiennent de la trésorerie par anticipation de l'incertitude future. Cependant, dans la pratique, l'érosion de la valeur des monnaies fiat enraye cette dynamique et pousse les acteurs économiques à chercher refuge dans des "valeurs mobilières hautement liquides“ (4). En effet, ces titres peuvent être offerts en garantie aux institutions de crédit afin d’obtenir du cash, et préservent correctement le pouvoir d'achat du détenteur, ce que le cash lui-même peine à accomplir dans notre système basé sur l’inexorable croissance de la masse monétaire.

Le terme "valeurs mobilières hautement liquides" mérite néanmoins une attention particulière, car, loin d’être une caractéristique inhérente des actifs, la liquidité est une affaire de contexte. Le concept de « liquidité » désigne la capacité à trouver rapidement un acheteur ou un vendeur afin de conclure une transaction aux prix du marché en vigueur. Dans une économie basée sur le crédit, la tendance à l'accumulation d'effets de levier jusqu'à ce qu'un point de basculement déclenche une déstabilisation du marché, communément appelé "moment Minsky", révèle parfaitement la nature contextuelle de la liquidité : tout est liquide jusqu'à ce que plus rien ne le soit. Dans de tels scénarios, l'idée d'un portefeuille "liquide" perd de son éclat, car la vente sous contrainte se fait à des conditions moins favorables.

Bien qu'elles soient traditionnellement perçues comme des événements exceptionnellement rares dans les "marchés développés", les cascades de liquidation deviennent de plus en plus courantes. Dans notre système financier, la liquidité dépend principalement de l'octroi de crédit par la mise en garantie d’actifs, formant ainsi les bases d'un cycle imbriquant la valeur nominale des actifs financiers et la liquidité du marché. À mesure que la valeur des titres déposés en garantie diminue, l'émission de crédit diminue - voire s'inverse - exerçant ainsi une pression à la baisse sur les prix du marché. Par conséquent, cette dynamique entraîne des événements de liquidation, causant alors l'érosion de la valeur des actifs et le tarissement de la liquidité. Surtout compte tenu du fait que les titres d'État et d'autres instruments de dette, en rapide dépréciation en raison des hausses de taux, constituent l'essentiel de ces garanties financières.

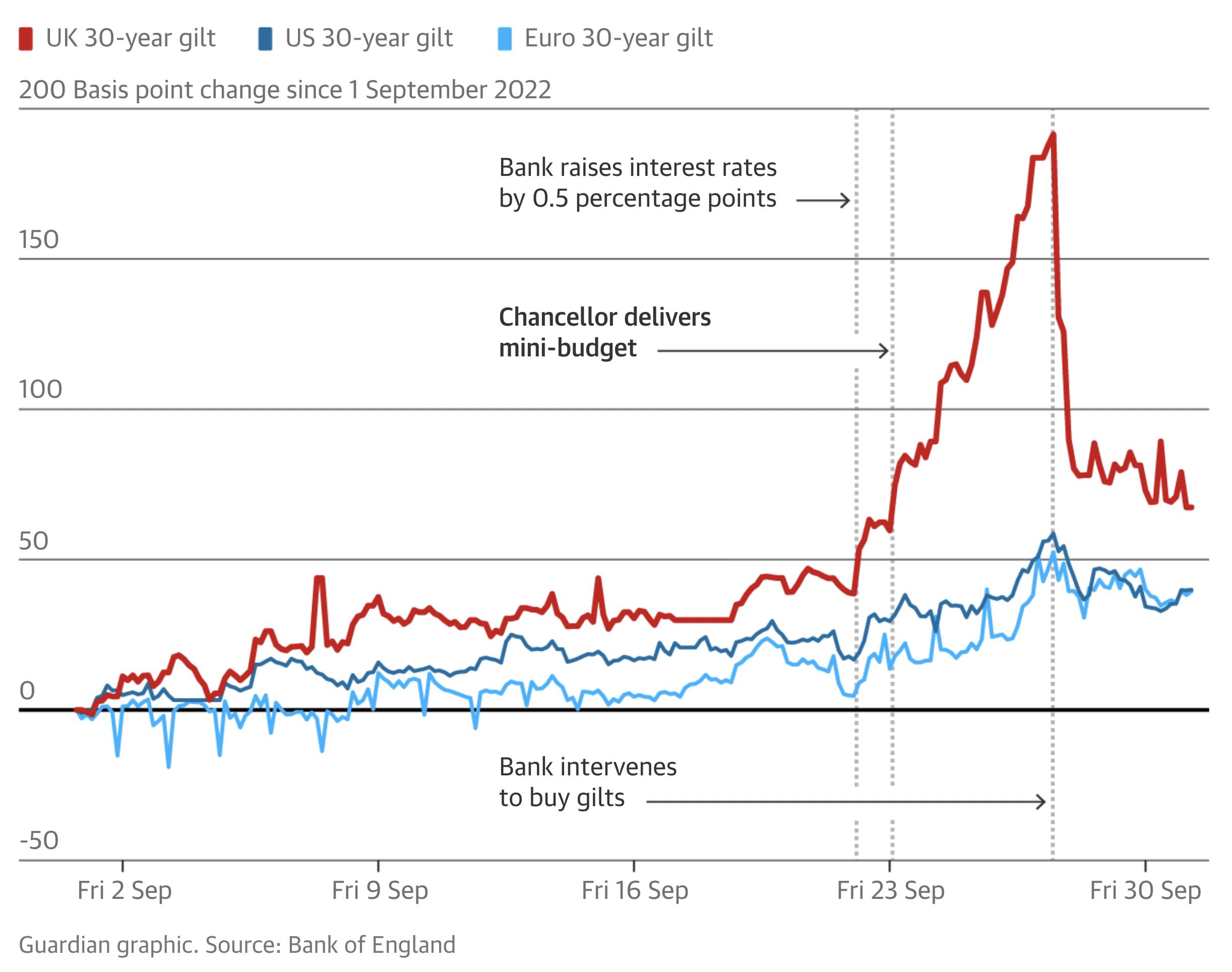

Cette dynamique a été parfaitement illustrée au Royaume-Uni en octobre dernier lorsque le marché des Gilt (titres d'État britanniques) a brusquement menacé de s’effondrer. L'augmentation des taux britanniques à la suite des annonces budgétaires du Chancelier de l'Échiquier(5) a causé une rapide dépréciation des Gilt long-terme. Or, comme ces titres étaient massivement utilisés comme collatéral par les institutions de retraite outre-Manche, ces gestionnaires de fonds ont été confrontés à des appels de marge d’une envergure colossale. Dans une course pour lever de la trésorerie afin de répondre à ces exigences de marge, ils ont ensuite vendu de grandes quantités de Gilt, ironiquement en raison de leur réputation d'actif le plus "liquide", réduisant encore la valeur en capital de leurs garanties et les obligeant ainsi à vendre encore plus de Gilt. La Banque d'Angleterre est alors intervenue pour éviter la catastrophe en achetant de grandes quantités de Gilt à 30 ans, poussée par la réalisation qu'une telle réaction en chaîne pourrait mettre en péril l'industrie des pensions et décimer une partie importante de l'épargne britannique.(6)

Figure 2 - Evolution du prix des bonds gouvernementaux longs pour le UK, les US et l’UE

Cet épisode a servi de signal d'alarme aux banquiers centraux du monde entier, exposant l'acte d'équilibrage précaire auquel ils étaient confrontés. Leurs choix de politique actuels, qu'il s'agisse de resserrer l'offre monétaire pour lutter contre l'inflation ou de risquer de supprimer la liquidité et de mettre en péril le système financier, ressemblent de plus en plus au chemin périlleux entre Charybde et Scylla.

Les implications pour les gestionnaires de fonds sont triples:

Des rendements positifs aux abonnés absent : mis à part les nouveaux titres d'État, les rendements véritablement positifs sont introuvables.

Une résurgence des fonds monétaires : La demande de fonds du marché monétaire est amplifiée à la fois par des rendements à court terme attrayants et par les risques d'illiquidité sur d'autres marchés.

Une intrusion gouvernementale croissante : Le spectre de gouvernements insolvables ayant recours à des méthodes compliquées pour confisquer du capital afin de soutenir le service de la dette est une préoccupation croissante.

Figure 3 - Total des Actifs dans les Fonds Monétaires US (+$5.5Tn)

Cette dernière menace, bien que quelque peu sous-estimée au cours des quatre dernières décennies, attirera certainement une attention accrue à l’avenir. En effet, les événements récents mettent en évidence la volonté des gouvernements d’utiliser leur monnaie et leur système bancaire à des fins politiques et géopolitiques.

La gel des actifs russes par les États-Unis et leurs alliés en réponse au conflit en Ukraine ; l'attaque en catimini des banques offrant des services à des entreprises crypto par le biais de l'Opération Chokepoint 2.0 (7); l'expansion de la liste des sanctions de l'OFAC ; la manipulation des swap lines de la FED ; l'exclusion de l'Iran du réseau SWIFT ; et la montée en puissance des initiatives de monnaie numérique de banques centrales (MNBC) constituent des signaux d'alarme pour les investisseurs.

Malgré les nombreuses discussions sur le processus de dédollarisation, la prévalence du dollar américain dans le commerce mondial et les accords financiers persiste : 86 % des transactions sur le marché des changes et une partie importante de la dette mondiale sont libellées en dollars, et le gouvernement américain n'hésite pas à utiliser le statut de réserve du dollar pour faire avancer ses objectifs géopolitiques.

Dans ce contexte, la notion d'un compte de dépôt résistant à la saisie et capable de générer des rendements réels positifs, revêt un certain attrait. De tels comptes sont sur le point d'attirer l'attention des investisseurs avisés cherchant la stabilité au milieu d'une mer d'incertitude.

II.

un fonds monétaire sur Bitcoin

A/ d'où provient le rendement?

La recherche de rendements réels optimaux est une tâche fondamentale pour les gestionnaires de fonds, qui les conduit à allouer du capital dans les zones monétaires les mieux gérées. Ces zones peuvent varier dans le temps et l'espace, allant de l'Allemagne au Japon en passant par les États-Unis, chacune ayant ses avantages et ses inconvénients relatifs. Cependant, elles partagent toutes une caractéristique commune : leurs marchés financiers sont construits sur des marchés obligataires souverains qui nécessitent une expansion illimitée de l'offre monétaire au fil du temps pour continuer de fonctionner.

A l’inverse, Bitcoin délivre une politique monétaire intrinsèquement saine et prévisible. Contrairement aux systèmes fiduciaires traditionnels, Bitcoin ne nécessite pas de croissance continue de l'offre monétaire pour soutenir ce qui est essentiellement un schéma de Ponzi complexe et ne dépend pas non plus des caprices de planificateurs centraux. Au contraire, il adhère à un calendrier d'émission déflationniste dicté par les ajustements algorithmiques de la difficulté de minage. Alors que les banques centrales manipulent le prix de la monnaie pour influencer son offre, le protocole Bitcoin définit l'évolution de l'offre, et le prix du Bitcoin s'ajuste en conséquence. Compte tenu de cette politique monétaire robuste, sur des horizons temporels suffisamment longs la découverte de prix autonome de Bitcoin, reflétant le coût d'opportunité de ne pas en détenir, traduit naturellement des rendements réels positifs. En d'autres termes, Bitcoin n'a jamais cessé de se monétiser, et je ne vois aucune raison de croire qu'il le fera un jour.

Dans l'arène fiat, les entités souveraines rivalisent pour attirer les capitaux sur leurs marchés nationaux. Des taux d'intérêt réels plus élevés ont tendance à attirer davantage de capitaux, sur les marchés obligataires et jusqu’aux marchés en amont. Cependant, cette attraction dépend en premier lieu de la capacité des investisseurs à couvrir leur risque de change, une pratique principalement réalisée grâce aux swaps de devises (FX-swaps). Ces produits dérivés impliquent l'échange de la performance d'une devise sur une certaine période contre celle d'une autre, permettant ainsi aux investisseurs de détenir un titre étranger sans supporter le risque de change associé, moyennant un coût généralement modeste. Le premier déterminant de cette lutte pour les faveurs du capital est la politique monétaire : une meilleure politique monétaire nationale se traduit souvent par une monnaie plus robuste et donc par une appréciation du taux de change vis-à-vis des monnaies concurrentes.

Ce phénomène peut être illustré par la hausse du dollar américain l'année dernière, consécutive aux hausses de taux de la Réserve fédérale. Les perspectives de rendements plus élevés aux États-Unis ont incité les gestionnaires de fonds au Japon à acheter des bons du Trésor américains tout en couvrant leur exposition au dollar, ce qui a entraîné une fuite massive de capitaux du Japon vers les États-Unis, une tendance reflétée par l'évolution de la paire USD/JPY. Comme le montre le graphique ci-dessous, l'écart des taux d'intérêt entre les États-Unis et le Japon suit de près les changements de leur taux de change relatif.

Figure 4 - Écart entre les US10Y & JP10Y (gauche, orange) comparé à la paire USDJPY (droite, chandelles)

Maintenant, considérez une monnaie comme le peso argentin (ARS), tristement célèbre pour sa mauvaise gestion. Couvrir des avoirs en ARS pour maintenir une valeur stable en dollar engendre des coûts significatifs, car il y a de fortes attentes que le dollar américain surperforme, ainsi qu’une incertitude élevée concernant les dynamiques futures du marché pour l'ARS. À l'inverse, échanger une exposition au dollar contre une exposition à l'ARS pourrait potentiellement générer un gain en ARS. Cependant, dans le système financier traditionnel, la possibilité d’obtenir un portage générant un rendement positif en dollars reste limitée, car la demande perpétuelle de dollars inhérente à son rôle central dans le système rend de telles opportunités très rares.

Intervient alors une monnaie comme Bitcoin, qui surpasse constamment le dollar américain sur des périodes longues en raison de sa politique monétaire saine. Couvrez Bitcoin contre le dollar, et les dynamiques s'inversent : maintenant, vous êtes payés pour couvrir. Ce phénomène se résume au coût d'opportunité. Vendre une exposition à Bitcoin en faveur d’une au dollar signifie essentiellement renoncer à des rendements qui, en moyenne, restent positifs. Comme Bitcoin est toujours en phase de monétisation, il reste très volatil et constitue donc un instrument de trésorerie médiocre. Cependant, on peut tout de même bénéficier de la supériorité de Bitcoin en vendant une partie de l'exposition, car on obtient alors un montant stable en dollar augmenté de rendements généralement positifs.

B/ analyse des performances des positions courtes couvertes en Bitcoin

Cela est parfaitement démontré par le marché des dérivés de Bitcoin. Il figure parmi les rares marchés structurellement en contango, une situation où les prix futurs surpassent les prix au comptant, offrant ainsi aux investisseurs l’opportunité d’un portage positif en dollar en vendant des contrats pour une valeur équivalente à celle de leur solde Bitcoin.

Le marché de dérivés de Bitcoin le plus large et le plus profond est le marché perpétuel. Inventés par BitMex en 2016, les swaps perpétuels sont une véritable innovation financière tirant parti de la capacité de Bitcoin à s’échanger 24 heures sur 24.

Les contrats à terme traditionnels expirent à la clôture du marché à une certaine date, ce qui signifie que, pour n'importe quel actif donné, plusieurs contrats à terme sont toujours négociés en parallèle. Cette approche fragmente le carnet d’ordre et oblige les investisseurs à rouler leurs anciens contrats en de nouveaux au fur et à mesure de leur expiration pour maintenir leur position nette, avec des contrats pouvant se négocier à des prix sensiblement différents en raison du basis (la différence entre le prix futur et le prix au comptant).

En revanche, comme leur nom l'indique, les swaps perpétuels se négocient en continu sur un marché où des primes sont directement versées entre les positions acheteuses et vendeuses toutes les 8 heures, supprimant ainsi l'écart de prix entre les marchés au comptant et à terme. Cela permet la convergence vers un seul marché à terme et offre également aux participants la possibilité de se couvrir facilement sans avoir besoin de rouler les contrats.

Selon les données de BitMex, entre le 14 mai 2016 (lancement des swaps perpétuels) et le 13 juillet 2023, le taux de financement était positif 72 % du temps, c’est-à-dire que les positions acheteuses payaient les positions vendeuses dans 72% des cas.

Nous pouvons aller plus loin et examiner les performances historiques d’une position Bitcoin couverte en dollars via des swaps perpétuels. Ci-dessous se trouve un graphique affichant les performances d'une telle position de 100 dollars détenue passivement depuis le lancement des marchés perpétuels :

Figure 5 - : Retours Cumulatifs d’une Position Couverte en Bitcoin

Sur cette période de sept ans, cette approche aurait généré un rendement de +140 %, avec une moyenne d'environ +20 % par an, et un écart type de 33,3 %. En suivant l'orthodoxie financière maladroite qui amalgame le "risque" et "la volatilité" et en utilisant les rendements composés des taux des fonds déposés à la Fed sur la même période comme référence sans risque, nous obtenons un indice de Sharpe de 3,79 - quelque chose dont très peu de gestionnaires de fonds peuvent se vanter.

Le tableau suivant compare les performances historiques de cette position couverte, à la fois nominalement et en termes réels, par rapport aux bons du Trésor américain à 10 ans et aux dépôts bancaires à court terme, mettant en lumière la supériorité de la première. Ces données reflètent non seulement la surperformance, mais mettent également en évidence la tendance vers des rendements réels négatifs sur le marché des bons du Trésor - un facteur susceptible de pousser les investisseurs à explorer d'autres moyens de stocker leur trésorerie.

Figure 6 - Performance Historique d’une Position Couverte sur Bitcoin comparée aux Benchmarks

Bien que ces données soient encourageantes, elles restent insuffisantes pour évaluer la compétitivité relative des positions couvertes en Bitcoin par rapport aux instruments de dépôt classiques. Une approche plus complète consiste à examiner les performances de toutes les positions potentielles de ce type pour n’importe quels points d'entrée et de sortie. En effet, ce qui intéresse un gestionnaire de fonds n'est pas la performance brute, mais plutôt de savoir s'il peut stocker sa trésorerie pendant n'importe quelle durée sans risquer de pertes de capital et tout en étant compensé par un rendement supérieur à l’inflation. Pour ce faire, j'ai écrit un script Python qui calcule les performances annualisées pour toutes les positions couvertes en Bitcoin possibles, ouvertes durant plus d'une semaine, depuis le lancement des marchés perpétuels en mai 2016.

Figure 7 - Distribution de la Performance des positions couvertes de + d’1 semaine depuis leur lancement

La fonction de distribution cumulative (en bleu) pour la distribution des +28 millions de transactions résultantes indique que seulement 8,3 % auraient subi des pertes (cassé la parité), et la performance moyenne (en rouge) met en évidence un rendement moyen de 24,5 % par an.

Au-delà de la comparaison relative avec les benchmarks, l'évolution de la distribution des rendements se révèle éclairante. Comme le montre le graphique de performance cumulative, les rendements deviennent moins volatils sur de plus longs intervalles de temps tout en restant constamment positifs. Ce phénomène suggère que, à mesure que Bitcoin et son marché des dérivés mûrissent, les taux de financement se stabilisent et les cas de financement négatif structurel sont à la fois plus courts et plus rares.

Au cours du cycle actuel, 81 % des événements de financement ont été positifs, même en dépit d'un marché baissier prolongé. Il n'y a eu que deux périodes caractérisées par des pertes importantes dues à un financement négatif : l'une s'étendant sur six mois (du 19/5/2021 au 20/11/2021), et l'autre durant moins de cinq mois (du 9/11/2022 au 31/3/2023), entraînant une perte nominale maximale de seulement 2,4 %.

Figure 8 - Distribution de la Performance des Positions Couvertes de + d’1 semaine depuis le halving de Mai 2020

En passant à la performance de toutes les transactions potentielles de positions couvertes au sein du cycle actuel, seulement ~5 % ont conduit à des pertes, avec une performance moyenne de 10,3 %, et une réduction de la volatilité, passant de 23 % à 10 %. Ces informations, à la fois dans l’absolu et dans leur tendance, suscitent de l'optimisme quant à un compte de dépôt basé sur Bitcoin. Non seulement montrent-elles des rendements constants capables de compenser les pertes occasionnelles, mais elles illustrent également une diminution de la fréquence des périodes de financement négatif.

Néanmoins, quoiqu'encourageante, cette tendance n'exclut pas la possibilité de futures périodes prolongées de financement négatif. Par exemple, si les stablecoins les plus importants, tels que USDT & USDC, venaient à disparaître et que les passerelles fiat des échanges étaient coupées, la seule option restante pour les investisseurs en quête de refuge serait de couvrir leurs positions crypto par le biais de produits dérivés, ce qui pourrait entraîner une période prolongée de financement négatif. Un autre scénario improbable mais possible méritant d’être mentionné serait le cas d'un fork controversé conduisant à une scission au sein de la communauté Bitcoin, ce qui ne manquerait pas de créer beaucoup d’incertitude quant à l’avenir du réseau.

Cependant, en mettant de côté ces risques, cette perspective quantitative indique que la couverture de la volatilité de Bitcoin par le biais de swaps perpétuels génère des rendements plus élevés que des investissements comparables tels que les instruments de dette en USD à court terme. Bien que le marché des swaps perpétuels et le marché au comptant Bitcoin ne soient pas encore suffisamment liquides pour absorber les milliers de milliards de dollars d'équivalents de trésorerie à la recherche d'un rendement réel positif, ils ont actuellement une profondeur suffisante pour permettre des positions couvertes en Bitcoin de plusieurs milliards de dollars - voir le graphique ci-dessous.

Figure 9 - Prix du Bitcoin en USD vs la Valeur des Contrats à Terme Ouverts / source : Coinglass

Mais, plus important encore, une telle opportunité pourrait être un énorme catalyseur pour l'adoption de Bitcoin et l'appréciation de son prix, car la prise d'une position couverte en Bitcoin nécessite d'acheter d'abord des bitcoins au comptant. Ainsi, à mesure que des particuliers et des entreprises nouvellement convertis à Bitcoin chercheront de nouveaux moyens de placer leur trésorerie, nous pourrions assister à une pression d'achat accrue sur les marchés au comptant de Bitcoin, ce qui entraînera une plus grande liquidité et permettra à davantage d'entités d'accéder à cette opportunité, alimentant ainsi un cercle vertueux pour l'adoption de Bitcoin.

C/ ouvert 24/7/365

Une autre chose à garder à l'esprit est que Bitcoin ne prend pas de vacances, ne pose pas de RTT, et ne s’arrête jamais de fonctionner.

Imaginez le scénario suivant : un vendredi soir, alors que vous parcourez vos notifications Twitter en rentrant chez vous, vous découvrez que la Silicon Valley Bank est en grave difficulté et que la FDIC est sur le point de prendre le contrôle de la banque. Sur les marchés traditionnels, vous devriez attendre trois jours pour agir, tandis qu'avec un tel fonds monétaire basé sur Bitcoin, vous pourriez déboucler votre couverture en quelques clics, ce qui vous permettrait de parier sur le fait que Bitcoin s’apprécie durant le tumulte.

Une fois le caractère contextuel de la liquidité compris, pouvons-nous vraiment classer quelque chose comme liquide s'il est rarement négociable ? Bitcoin est encore en retard en termes de liquidité par rapport à d'autres catégories d'actifs plus établies. Cependant, il a le potentiel de devenir l'actif le plus liquide au monde. Premièrement, parce que, comme mentionné précédemment, il représente une forme pure de monnaie et n'est la dette d’aucune personne ou institution. Deuxièmement, il peut être échangé 24 heures sur 24, 365 jours par an. Un fonds monétaire basé sur Bitcoin hériterait de cette activité ininterrompue, un avantage significatif lorsque les marchés traditionnels ne fonctionnent que 252 jours par an de 9 à 17 heures, voire moins pour de nombreuses banques.

D/ résistance à la confiscation

Enfin, un tel fonds monétaire basé sur Bitcoin surpasserait les acteurs établis grâce à sa relative résistance à la capture politique et réglementaire.

En pratique, maintenir une position couverte en Bitcoin consiste à détenir du Bitcoin dans un compte sur un exchange, et à revendre la performance pour bénéficier d’une valeur stable en dollar américain. Pour les détenteurs de dollars américains confrontés à l'appréhension du Département d'État américain, cela offre une option plus flexible et rassurante qu’un compte auprès d'une banque réglementée par la Réserve fédérale.

Un exemple concret est la situation actuelle de la Chine. Au milieu d'une guerre froide croissante avec les États-Unis, négociant des accords commerciaux bilatéraux en yuan avec la plupart de ses partenaires commerciaux et observant des saisies d'actifs par des puissances étrangères, un fonds monétaire basé sur Bitcoin pourrait s'avérer être un outil bienvenu pour l’Empire du Milieu.

Cependant, Xi Jinping ne confiera pas les fonds du Parti communiste chinois à CZ (fondateur et président de Binance), Brian Armstrong (fondateur et président de CoinBase) ou même à BitMex, surtout après le fiasco de FTX.

Aussi, ne serait-il par merveilleux de trouver des moyens de construire un tel compte de dépôt directement sur la chaîne Bitcoin, de sorte qu'il ne soit pas nécessaire de faire confiance à un intermédiaire pour la garde des fonds des clients ?

Il se trouve que nous le pouvons...

III.

vers un fonds

monétaire Bitcoin

non-custodial

En termes pratiques, diverses méthodes existent pour construire un produit stable en dollars en utilisant des positions couvertes en Bitcoin. Cette décision comporte des compromis : le choix se situe entre le maintien d'une position couverte en Bitcoin par le biais d'un échange centralisé, offrant flexibilité, liquidité élevée et rentabilité, mais impliquant un risque de contrepartie, ou l'adoption de contrats dérivés décentralisés, offrant une plus grande sécurité en éliminant le risque de contrepartie, mais au prix de la liquidité et de l'efficacité.

"Des contrats dérivés décentralisés sur Bitcoin ? Depuis quand ?"

Pour être précis, à l’heure actuelle il n'existe pas encore de marché de dérivés décentralisés pleinement opérationnel sur Bitcoin. Cependant, tous les composants techniques essentiels nécessaires à l'émergence d'un tel marché sont en place, et plusieurs entreprises Bitcoin sont actuellement engagées dans des projets expérimentaux. Bien que cet article ne se plonge pas de manière exhaustive dans l'ensemble des stratégies visant à améliorer la programmabilité de Bitcoin, une voie - les Contrats Logarithmiques Discrets (DLC) - se démarque. Les DLC s'alignent de manière transparente avec notre cas d'utilisation et ont fait l'objet de tests approfondis par différentes équipes (SuredBits, Atomic Finance, LN Markets, 10101, etc.).

contrats logarithmiques discrets

Essentiellement, un Contrat Logarithmique Discret (DLC)(8) représente un accord hors-chaîne entre deux parties, où l'exécution automatique du paiement on-chain est possible lors de la réalisation de conditions spécifiques. Si vous êtes familier avec le modèle de sécurité de Lightning, la compréhension du fonctionnement des DLC devrait venir naturellement, car ils présentent des similitudes structurelles. Comme le réseau Lightning, les DLC permettent aux parties d'échanger hors-chaîne des transactions Bitcoin pré-signées dépensant les fonds d'un portefeuille multisig pré-financé par les deux parties. Cela permet les réclamations de paiement unilatérales, même si l'une des parties ne coopère pas.

Comme dans Lightning, les DLC utilisent un multisig 2-sur-2 et des transactions pré-signées. Cependant, dans les DLC, les signatures sont chiffrées de manière vérifiable et de telle sorte qu'elles ne peuvent être déchiffrées qu'à l'aide d'une attestation spécifique d'oracle - comme le paiement dépend d'un événement externe, une tierce partie appelée "oracle" est nécessaire pour fournir des informations pertinentes pour le règlement du contrat. Fondamentalement, les DLC permettent à l'une ou l'autre des parties d'utiliser sa clé respective avec l'attestation de l'oracle pour publier une transaction de dépense valide depuis le multisig vers sa propre adresse. Cette transaction reflète exclusivement le paiement convenu en cas de succès du pari.

Une illustration détaillée de ce processus suit (9):

Supposons que je parie 1 BTC contre 1 BTC d'Allen, sur le fait que RFK Jr remportera les primaires démocrates en 2024 - un évènement binaire. La construction de transactions qui dépensent les 2 BTC depuis le multisig vers nos adresses respectives suffit. Dans la première transaction pré-signée, dépensant les 2 BTC vers mon adresse, la signature d'Allen sera ajustée de telle manière que j'aurais besoin de l'attestation de l'oracle certifiant la victoire de RFK pour la rendre valide, et inversement, pour rendre valide la transaction pré-signée dépensant les 2 BTC vers son adresse, Allen aurait besoin de l'attestation de l'oracle concernant la défaite de RFK. Si nous sommes d'accord sur le résultat, je peux demander la signature d'Allen pour diffuser la transaction pré-signée, assurant ainsi que je recevrai 2 BTC. Mais, en cas de refus de la part d'Allen, je peux simplement utiliser l'attestation de l'oracle, émise lors de la confirmation de l'événement "RFK Junior a remporté les primaires démocrates", pour exécuter une transaction valide transférant les 2 BTC vers mon adresse. Les transactions de ce type, qui imposent les résultats du contrat, sont appelées Transactions d'Exécution de Contrat (CET) (10).

Notons également que, lors de la phase de configuration, Allen et moi aurions pu choisir un quorum d'oracles pour atténuer la dépendance à l'égard d'une seule tierce partie.

Dans le contexte d'un contrat futur BTCUSD basé sur les DLC, des complexités surgissent, en particulier parce que l'espace des résultats n'est plus binaire. La valeur du Bitcoin pourrait fluctuer n'importe où entre 0 $ et plusieurs milliards de dollars en l’espace d’une semaine. Cependant, en pratique, la couverture de l'exposition sur une plage définie, disons, entre 20 000 $ et 40 000 $, est suffisante. Théoriquement, l'espace des résultats est infini, mais la capacité à se couvrir dans des limites spécifiques répond aux exigences pratiques. Ces limites peuvent être regroupées en plages plus larges si les dynamiques du marché le permettent.

Les lecteurs mathématiquement enclins pourraient noter qu'un ensemble infini de nombres réels existe toujours dans un intervalle de 20 000 $ à 40 000 $. Pour remédier à cela, nous pouvons discrétiser l'intervalle, créant des CET pour chaque incrément de 10 $ entre 20 000 $ et 40 000 $. Bien que le niveau de précision, que ce soit par incréments de 1000 $ ou de 5 $, puisse être choisi en fonction des préférences des utilisateurs, plus de précision se traduit également par une plus grande exigence de stockage de données, car tous les CET doivent être conservés jusqu'à l'expiration du contrat.

Ainsi, pour un échange de DLC perpétuel avec Allen, en supposant une marge d'erreur de 10 $, je devrais créer un CET pour chacun des 2000 intervalles de 10 $ entre 20 000 $ et 40 000 $ - une astuce permet heureusement de compresser efficacement ces données, évitant ainsi le besoin d'un stockage local excessif : à l'expiration du contrat, l'oracle choisi signe un prix BTCUSD, permettant à l'une ou l'autre des parties d'utiliser l'attestation pour finaliser la CET, forçant ainsi l’exécution du contrat de manière unilatérale. Les DLC offrent cette garantie aux utilisateurs, car aucune des parties ne peut dériver un CET valide sans connaître d'abord l'attestation de l'oracle correspondante.

Continuer à couvrir sa position implique alors simplement d'ouvrir un autre DLC ou de "rouler" la position, comme on le ferait sur un marché conventionnel.

In fine, les DLC modifient davantage le mécanisme de clearing que l'expérience de trading elle-même. Cependant, des compromis existent : ce qui est gagné dans une dimension est compensé par des pertes dans une autre. Les DLC ne nécessitent pas de dépôt sur un échange centralisé (11), passent bien à l’échelle, et protègent plutôt bien la vie privée des utilisateurs, mais présentent néanmoins une inefficacité en capital et des défis dans le transfert de la position :

Avantages

Protection de la vie privée : Comme les CET sont générés hors-chaîne et que les empreintes sur la chaîne des DLCs sont indiscernables de transactions classiques, ils préservent bien la vie privée des utilisateurs - une qualité renforcée par le fait que même l'oracle ne connaît pas les termes du contrat ni son existence.

Passage à l’échelle : Comme seule une CET est validée sur chaîne, les DLC peuvent aisément être réalisé en très grand nombre, tout en évitant d’encombrer la chaîne comme cela peut être le cas dans la DeFi basée sur les contrats intelligents.

Inconvénients

Efficacité en capital : Comparés aux contrats traditionnels, les DLC souffrent d'une inefficacité en capital. Les deux parties doivent envoyer suffisamment de collatéral dans la transaction de financement pour couvrir tous les résultats possibles du contrat. A l’inverse, les marchés dérivés traditionnels utilisent généralement une marge de sécurité conforme à la position nette plutôt qu'à la somme des contrats ouverts, tirant ainsi parti d’économies d'échelle. (12)

Transférabilité : Les solutions actuelles pour transférer un DLC sur chaîne d'une partie à une autre sont limitées, bien que cela soit plus réalisable dans le cas d’un DLC basé sur un canal Lightning (13). Cette limitation complique le roulement des positions, car elle implique de poster de nouveau du collatéral dans un nouveau DLC tout en maintenant le collatéral verrouillé jusqu'à l’expiration du précédent DLC.

Compte tenu de ces considérations, il est concevable que des produits non-custodials, offrant des balances stables en dollars, puissent émerger au cours des prochaines années. Néanmoins, ces contrats présentent des coûts plus élevés que leurs alternatives centralisées.

En pratique, la gestion des DLC - en particulier pour le roulement fréquent des positions - peut s'avérer difficile et chronophage, nécessitant l'intervention de fournisseurs de services tiers. Ces intermédiaires offriraient probablement des services tels que les sauvegardes CET, l'attestation d’évènement (oracle), et la génération automatique de nouveaux CET pour le roulement des positions. Bien que ces intermédiaires n'impliquent pas la transmission des fonds à un tiers, des coûts supplémentaires seraient engagés et certaines garanties sur la vie privée seraient perdues.

L’association efficace des acheteurs et des vendeurs au sein d'une infrastructure de marché décentralisée reste un défi, nécessitant actuellement le concours d'intermédiaires, fonctionnant soit comme carnets d’ordres soit comme bureau de gré à gré (OTC). De plus, le roulement des positions en DLC implique la publication d'une CET à l'expiration et d'une nouvelle transaction de financement pour un nouveau DLC, ce qui entraîne deux frais de transaction réduisant les bénéfices nets des positions couvertes en Bitcoin - bien que les DLC puissent être imbriqués dans un canal Lightning pour faciliter le roulement des positions (14). Ce dernier point mérite d'être souligné : étant donné que le maintien d'une valeur stable en dollars implique de rester couvert, il est tout à fait possible d'être contraint d'ouvrir/rouler/clôturer un DLC dans un contexte de frais élevés, d'autant plus pendant les événements de marché extrêmes, car le coût d'opportunité associé au fait de retarder l’ouverture de nouvelles positions augmente avec la volatilité.

Pourtant, même avec ces coûts supplémentaires, les données présentées en Partie II indiquent un potentiel d'accumulation de rendements réels positifs sur des soldes stables en dollars. De fait, ces coûts représentent un modeste prix à payer pour l'accès à deux instruments complémentaires, permettant des transactions financières de bout en bout sans intermédiaires : Bitcoin pour les économies à long terme et cette solution pour les soldes de trésorerie à court terme - jusqu'à ce que la monnaie fiduciaire disparaisse et que Bitcoin puisse jouer les deux rôles en même temps.

Même si le marché sous-jacent de ces transactions dérivées fonctionnera systématiquement via la chaîne Bitcoin, aucune solution de soldes stables en dollars ne sera universelle. Une gamme de produits aux propositions de valeur distinctes devrait émerger. Certains s'adresseront aux particuliers à la recherche de liquidités immédiatement disponibles pour les dépenses, tandis que d'autres s'adresseront aux entreprises et aux institutions financières à la recherche de solutions de dépôt résistantes à l'inflation et aux saisies. Il existe même un potentiel pour intégrer cela dans des produits financiers traditionnels grand public tels que les ETF.

A cet égard, Il est intéressant de noter qu'un portefeuille Bitcoin nommé BlinkBTC (anciennement Bitcoin Beach Wallet) créé par Galoy a déjà introduit une telle fonctionnalité. Cependant, il comporte un compromis : les positions dérivées sont exécutées via des API d’échanges, et l'utilisateur ne conserve pas la garde de ses bitcoin. Ce genre de produit nécessite de déposer des bitcoin en collatéral auprès d’un échange, ce qui implique donc un risque de contrepartie. Bien qu’offrant un accès à un carnet d’ordre profond et la possibilité de stabiliser/dé-stabiliser ses bitcoin rapidement et à moindre frais, ce genre d’applications impliquent un niveau de confiance dans le fournisseur du portefeuille et l’échange partenaire.

Dans le même ordre d'idées, LN Markets explore actuellement le concept d'un bureau de gré à gré pour les contrats futurs Bitcoin basés sur les DLC. Cette initiative pourrait rendre le processus plus attrayant, permettant notamment aux entreprises et aux particuliers de se couvrir contre l'exposition au Bitcoin, sans perdre le contrôle de leurs fonds, le tout avec des exigences de confiance minimales et des frais relativement faibles.

Imaginez un mineur de Bitcoin qui paie son énergie en monnaie fiat mais qui génère des revenus en Bitcoin. La transaction Coinbase obtenue en minant un nouveau bloc n'est pas dépensable dans les 100 prochains blocs, ce qui force le mineur à supporter un risque de change durant ce laps de temps. Une situation similaire se pose pour les entreprises d'énergie vendant de l'électricité aux mineurs. Ils fournissent des kWh à l'avance et envoient une facture 15 à 90 jours plus tard, période durant laquelle la volatilité du prix du Bitcoin et du hashrate pourrait conduire à la faillite du mineur, laissant souvent à l'entreprise d'électricité une créance sans valeur. Ce risque de crédit pourrait être éliminé par un paiement continu via la Lightning Network correspondant à la consommation électrique en temps réel, tout en permettant au fournisseur d'électricité de se couvrir automatiquement pour maintenir une valeur stable en dollars jusqu'à ce qu'il choisisse de convertir ses bitcoin en monnaie fiat.

Bien que cela puisse ressembler à un marché de niche, le potentiel d'innovation substantielle pourrait entraîner une augmentation des volumes, en particulier si les gestionnaires d'actifs offrent de tels produits dans des enveloppes institutionnelles.

Comme mentionné précédemment, les personnes fortunées, les entreprises privées, les institutions financières, les fonds spéculatifs et même les fonds souverains recherchent des solutions de dépôt en dollars résistantes à l'inflation et aux saisies. Bien qu'elles comptent actuellement sur des fonds monétaires offrant des rendements légèrement positifs, cette tendance pourrait ne pas persister en raison de l’effet délétère de la hausse des taux sur la solvabilité du secteur bancaire.

Cependant, des gestionnaires d'actifs ne pourraient pas offrir de tels produits en confiant la garde des fonds à des échanges centralisés. Même s'ils étaient prêts à le faire, des contraintes réglementaires les en empêcheraient. Cependant, en gérant des actifs sur chaîne, que ce soit directement ou par l'intermédiaire d'un custodian tiers audité, les objections légales diminueraient probablement. Bien qu'un ETF centré sur ces concepts ne soit pas sur le point d'être lancé demain, la maturation des marchés de dérivés décentralisés pourrait inciter les gestionnaires d'actifs dans des juridictions plus favorables à l'innovation financière à envisager et à tester de tels produits.

conclusion:

un chemin

détourné vers l'hyperbitcoinization

Notre système financier actuel est un mirage de richesse et de liquidité, soutenu par une masse monétaire en expansion constante. Le Bitcoin semble être le refuge désigné pour se protéger lorsque l’illusion s’estompera. Bien que Bitcoin ne soit pas une solution efficace pour préserver le pouvoir d'achat à court terme, il a le potentiel de le devenir. Tant qu'il y aura des traders audacieux cherchant un effet de levier sur Bitcoin, une avenue prometteuse demeurera : vendre une exposition au Bitcoin et bénéficier de balances stables en dollar générant des rendements réels positifs. La jeunesse du marché de dérivés Bitcoin contribue à la volatilité actuelle des rendements, mais avec le temps, les prix et les rendements devraient refléter les différences sous-jacentes des politiques monétaires, et ainsi favoriser grandement les détenteurs de bitcoin.

Un changement se profile à l’horizon. Aucun bilan propre ne subsiste sous lequel cacher les problèmes, et le mirage fiat est encore exacerbé par une impression monétaire incessante ne faisant qu'alimenter l'inflation. Les gouvernements ont désormais recours à des mesures drastiques, confisquant la richesse privée pour sauver leurs régimes chancelants : un chemin qui mène inéluctablement à la répression financière.(15)

Puisque "la nécessité est mère de l'invention", je crois que la situation actuelle et l'intérêt croissant pour les fonds monétaires conduiront à mobiliser des ressources vers diverses mises en œuvre des concepts discutés dans cet article. Compte tenu de l'environnement macroéconomique actuel, les entreprises, les grandes fortunes, les fonds spéculatifs et les gestionnaires de portefeuille obligataire deviendront de plus en plus enclins à adopter un tel produit. Un accès facile et des rampes d'accès sécurisées serviront de catalyseurs essentiels pour leur adoption.

Par anticipation des réponses de certains fervents Bitcoin maximalistes qui pourraient percevoir ces propositions comme contraires à l'éthos de Bitcoin ou comme sources de vulnérabilités potentielles, il est important de reconnaître et de répondre aux préoccupations. Bien que je ne prétende pas avoir une compréhension complète de ce sujet ô combien complexe, je trouve que la perspective demeure louable. Cette affirmation est renforcée par la réalité sombre du scénario d'hyperbitcoinization décrit précédemment. L'hyperinflation menace bel et bien de nombreux pays, mais ce n'est pas un résultat souhaitable. Comme Keynes l'a noté, l'hyperinflation revient à mélanger des cartes et à les lancer en l'air, pour un résultat que moins d’un homme sur un million pourrait prédire. Ainsi, une voie alternative, permettant au Bitcoin d'absorber progressivement à la fois l'épargne à long terme et le capital à court terme, mériterait d’être explorée.

En somme, une telle perspective préconise que Bitcoin maintienne son rôle de maître jiu-jitsu, tirant parti de la force de ses adversaires pour amplifier son propre impact. Il a déjà démontré de manière magistrale l’efficacité de cette stratégie contre les hystériques du CO2 : pourquoi ne pas diriger cette finesse vers les acteurs de la finance ?

Un piège magistral attend d'être construit, avec comme appât un rendement alléchant. Un tel stratagème ne manquera pas de transformer les détracteurs du Bitcoin en pions de l'hyperbitcoinization. Initialement, alors qu'ils surpasseront leurs rivaux et satisferont leurs clients, ils embrasseront probablement ce paradigme, le caractérisant comme un énième outil d'ingénierie financière. Mais à mesure que le Bitcoin rendra de plus en plus obsolètes tous les autres outils, et que leur gagne-pain se trouvera menacé, leur sentiment évoluera. Néanmoins, ils auront entre temps accéléré involontairement la refonte du paradigme monétaire mondial, une transformation qui sera alors irréversible.

Merci à Allen Farrington, Lyn Alden, Daniel Prince, et Théo Pantamis pour leurs suggestions et corrections.

end notes

[1] Source: https://news.bitcoin.com/bitcoin-fomo-paul-tudor-jones-stan-druckenmiller-invest-millions-btc/

[2] Cette idée est parfaitement véhiculée par l’expression populaire dans les milieux Bitcoin : “Restez humbles et accumulez des sats”. “Accumulez des sats” parce que la politique monétaire restrictive de Bitcoin conduit l’appréciation du prix sur le long-terme, mais « restez humbles » car personne ne peut prédire précisément les girations du prix à court-terme.

[3] Je cite ici Raoul Pal et son « analyse » des risques du projet Terra, clip ici : https://www.youtube.com/watch?v=KiYkiIjPIqU

[4] Les valeurs mobilières (aussi appelées instruments financiers) sont des titres financiers émis par des personnes morales. Elles sont généralement négociables sur les marchés financiers. Parmi les valeurs mobilières les plus répandues, on peut citer les actions, les obligations, les OPCVM et les produits dérivés, etc.

[5] Équivalent britannique du ministre des Finances

[7] Épisode expliqué et analysé par Nic Carter dans cet article: https://www.piratewires.com/p/crypto-choke-point

[8] Introduction Technique disponible ici : https://github.com/discreetlogcontracts/dlcspecs/blob/master/Introduction.md

[9] n.b. par concisions, certains détails ont été éludés ; pour une description complète, veuillez-vous référer aux articles suivants https://blog.lnmarkets.com/cryptography-of-dlcs/ ou https://suredbits.com/discreet-log-contracts-part-1-what-is-a-discreet-log-contract/

[10] On pourrait également s’accorder sur des côtes différentes, comme 3 pour un en cas de victoire et il suffirait alors de construire des CETs reflétant cette structure de gains/pertes.

[11] Les DLC ne sont pas « trustless », puisque la résolution du contrat dépend tout de même d’un oracle. Il est néanmoins possible d’utiliser un quorum d’oracles durant la phase d’initialisation de manière que les gains puissent être obtenus même si un ou plusieurs oracles se montrent défaillants ou malveillants. Par ailleurs, durant la phase d’initialisation les participants échangent un transaction de remboursement qui peut être diffusée sur le réseau après un certain temps. Cela permet d’éviter de voir ses fonds bloqués en cas de défaillance d’un ou plusieurs oracles.

[12] Ici aussi des compromis sont envisageables. S’ils se mettent d’accords, les participants peuvent renouveler le DLC actuel, ce qui permet à la partie « gagnante » de retirer une partie de son collatéral, et à la partie « perdante » de renflouer le contrat en postant davantage de collatéral. Cela peut aider à rouler les positions, mais l’espace couvert diminue et on s’expose donc à des pertes si des évènements de marché très improbables se réalisent.

[13] https://suredbits.com/transferring-in-channel-lightning-dlcs/

[14] Plus d’informations ici : https://10101.finance/blog/dlc-to-lightning-part-1/

[15] “Sur la Route de la Répression Financière”, Théo Mogenet, accessible ici: https://theomogenet.substack.com/p/sur-la-route-de-la-repression-financiere